こんにちは、おっとりだけど、しっかり稼ぐサラリーマン投資家のヨウタロウです。

日本では1年前の2020年2月頃から意識され始めた新型コロナウィルス。

随時と長い間、マスクを強いられる生活を続けているな~と思っていましたが、まだ1年なんですね。

歳を重ねると時間が経つのが早く感じられますが、このコロナ禍の期間はその逆で長いように感じます。僕だけしょうか?

新型コロナが終息して、以前のように金曜の夜に安い居酒屋に行ってゆっくりと一人飲みしたいと強く思う今日この頃。

そんなこんなで、僕の「つみたてNISA」運用も開始から3年が経過しました。

ここでは、皆さんの参考になればと、僕の「つみたてNISA」の運用実績を公開。

それでは行ってみましょう。

(PayPay証券(ワンタップバイ)、イデコ、ロボアドの運用成績も公開しています! → )

「つみたてNISA」で運用・保有しているファンド銘柄

僕は2018年の「つみたてNISA」運用当初は、以下の3つのファンドで運用開始しました。

♦ひふみプラス

(日本株中心+外国株)

♦楽天・全世界株式インデックス・ファンド

(日本を含む全世界の株式、米国50%程度、中国3.5%程度など)

♦eMAXIS Slim 新興国株式インデックス

(新興国の株式、韓国10%程度、台湾10%程度、中国10%程度、インド8%程度など)

リータロウ

リータロウ どうしてこの3つを選んだの?

実は深く考えて選んだわけではないんだよね(笑)

「ひふみプラス」を選んだのは日本では馴染みのある投信で当時の実績も良かったから。

そして、漏れなく世界の成長を取り込みたかったので、「全世界株式インデックスファンド」を選択。

さらに、アジアを中心とする新興国の成長率に期待して、「新興国株式インデックス」を選びました。

ところが、2018年~2019年中頃の上記3つのファンド成績は他のファンドと比べるといまいちな結果でした。

2018年はアメリカ市場の株式がかなり上昇し、その他の先進国の株式も好調。

一方、新興国の株式は先進国と比較すると明らかに見劣り。

そういうこともあり、2019年の途中から「eMAXIS Slim 米国株式(S&P500)」と「iFree 外国株式インデックス」を積み立て銘柄に追加し、先進国への投資割合を増やしました。

「iFree 外国株式インデックス」は新興国と日本を除いて投資しているファンドです。

現在は以下の5つのファンドで運用をしています。

♦ひふみプラス(日本株中心+外国株)

♦楽天・全世界株式インデックス・ファンド

(日本を含む全世界の株式、米国50%程度、中国3.5%程度など)

♦eMAXIS Slim 新興国株式インデックス

(新興国の株式、韓国10%程度、台湾10%程度、中国10%程度、インド8%程度など)

♦eMAXIS Slim 米国株式(S&P500)

♦iFree 外国株式インデックス

(新興国と日本を除外した外国株)

ちなみに、僕は「つみたてNISA」では株式を中心としたファンド銘柄のみで運用しています。

一般に、初心者には安全資産と言われる国債を組み入れているバランス型のファンドが良いと言われていますが、僕は少し欲張ってリスクを取り、国債より期待リターンが高い株式を選考。

「つみたてNISA」は長期運用なので、時間がリスクを軽減してくれるという考え方です。

でも、バランス型のファンドを否定しているわけではなく、個人なチャレンジ。

バランス型のファンド一本で運用していくのもシンプルで良いと思います。

ファンドへの投資割合と投資金額は?

リータロウ

リータロウ それぞれのファンドには投資金額も均等にしてるの?

少し比率を変えて運用しようと思ってるよ

実は当初は新興国に厚めに投資をしようと思っていました。

成長率が高い国のほうが、株価はより上昇するはずだからです。

ところが、実際には経済危機などが起こると新興国の通貨が極端に弱くなり、それに伴いその国や企業の財務体質が悪くなり、経済不安がさらに高まる悪循環に陥ってしまうようです。

これは、新興国がアメリカドルを借りている割合が高いため、借金をドルで返却するのがしんどくなってくるから。

なので、僕は「つみたてNISA」のポートフォリオを「アメリカ」と「その他先進国」の株式を厚めにするように組立てています。

将来的に、下記のような比率にもって行こうと思っています

| ファンド名 | 将来の割合目標 | 現状の割合 | 累積投資額 |

| ひふみプラス | 20% | 19.7% | 142,513円 |

| 全世界株式インデックス | 35% | 32.2% | 233,462円 |

| 新興国株式インデックス | 20% | 18.3% | 132,853円 |

| 米国株式 (S&P500) | 13% | 15.2% | 110,400円 |

| 外国株式インデックス | 12% | 14.5% | 105,109円 |

2018年時点では、「米国株式(S&P500)」と「外国株式インデックス」へ投資していなかったので、2020年は主に「米国株式(S&P500)」と「外国株式インデックス」を中心に積み立て投資。

現在は、「米国株式(S&P500)」と「外国株式インデックス」が目的の運用比率に達し、超過する形になってしまったので、最近は「全世界株式インデックス」と「新興国株式インデックス」にのみ投資しています。

現在のファンド別投資金額

| ファンド名 | 投資金額 |

| ひふみプラス | 0円 |

| 全世界株式インデックス | 毎日550円 |

| 新興国株式インデックス | 毎日270円 |

| 米国株式 (S&P500) | 0円 |

| 外国株式インデックス | 0円 |

「つみたてNISA」は年間40万円まで投資できますが、僕は年間20万円程度と決めています。

ですが、相場が極端に下落したときには、多めに買うようにしています。

実際に2020年の3月~5月の間はコロナショックで株価がかなり下落したので増額設定をしていました。

僕は毎日800円ぐらいの積み立て。(これでだいたい年間20万円)

月に1度の積み立て設定でも良いのですが、毎日投資したほうが相場の変化をうまく吸収できるような気がしているので。

いつ積み立てするのがベストなのかは、検証する価値がありそうですが、今はなんとなく毎日投資にしています。

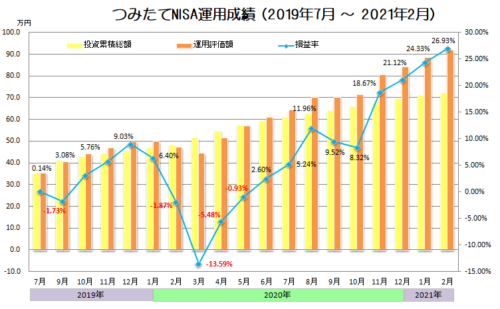

2021年2月の「つみたてNISA」運用成績

下記が僕の2021年2月末の「つみたてNISA」の運用成績です。

上が評価損益率。下が評価額の記載になっています

2021年2月末時点までに「つみたてNISA」に積み立てた投資金額は724,337円。

評価損益は「195,272円」プラス。

評価率にして+26.9%。

「つみたてNISA」運用を行ってから、過去最高の評価率になりました!

リータロウ

リータロウ ヨウタロウ兄ちゃん、すごいね!

ファンド別に見ると、コロナ禍で一旦すべてのファンドが大幅にマイナスなりましたが、その後は5つの銘柄すべてが成績を伸ばしています。

2020年の秋になって日本株市場が急激に上げてきたので、日本株組み入れ比率が高い「ひふみプラス」がその影響を受け、好調でした。

「新興国株式インデックス」もしばらくイマイチでしたが、2020年9月以降、徐々に上昇してきて他の銘柄をキャッチアップ。2021年2月末では「30.06%」と一番高い評価率になっています。

これは、新興国の経済が良くなってきたと言うより、台湾のTSMCや韓国のサムスンなど世界的な半導体メーカーの株が買われてきたためです。

コロナ禍が経て、リモートワーク環境に必要なPCなどのデジタル製品の需要が大きくなり、さらには自動車のEV化、自動運転技術、さらには5Gなどには半導体はかかせません。そんな状況の中で世界の半導体生産を担う台湾や韓国の企業の株式が「新興国株式インデックス」に組み入れられていることで上昇してきました。

「つみたてNISA」評価額の推移

リータロウ

リータロウ 「つみたてNISA」の評価額の推移をグラフにしてみました。

(グラフは2019年7月から記載していますが、2019年8月末の結果を取り忘れていたので8月が抜けています)

「つみたてNISA」の運用としては、2018年は比較的堅調でしたが、2019年夏あたりに一旦マイナス評価になりました。

その後、2019年後半は世界的な株高になり2019年末は9%のプラス。

ところが、ご存知のように2020年3月は新型コロナ感染拡大による世界的な経済活動の停滞を受け、株価が急落してました。

当然、株式を中心に運用している僕の「つみたてNISA」は3月末にはマイナス13%と大幅な評価損。

その後、実体経済はまだ立ち直っていませんが世界の株式市場は将来の経済回復を見込んで上昇基調となり、6月には、ようやくプラスになりました。

そして、8月に一旦のピークをつけた形になり、そこから9月、10月は下落基調に。

11月は新型コロナウィルスの感染拡大する中、アメリカ大統領選挙の不透明感がやわらいだこともあり、世界的な株高傾向になり、僕の「つみたてNISA」の成績も上昇しました。

2021年に入ると世界の株式市場は、アメリカ新大統領バイデン氏による大型の経済対策を意識してきたためか、さらに好調に推移してきました。

まとめ

2020年3月は金融市場の波乱で「つみたてNISA」の評価額がマイナスになった方は、僕だけではないかと思います。

「つみたてNISA」は長期投資なので一時的なマイナスは気にせずに淡々と積み立ていきたいですよね。

結果的に3月の大きな評価損は、3ヶ月後の6月末には解消されています。

むしろ、肝心なのはこういう急落相場で買い増しをできるように、普段からコツコツ現金を貯めて「投資準備金」を確保しておくことを心掛けておくことかもしれませんね。

僕の選択しているファンドや積み立て方式が必ずしもベストな訳ではなく、僕より成績の良い方もいると思いますが、悪い面も皆さんの参考になれば幸いです。

引き続き、運用報告をしていきますね。皆さんの参考になれば幸いです。

リータロウ

リータロウ NISA手数料がリーズナブルな証券会社は、松井証券やSBI証券